Häufig gestellte Fragen (FAQ) und Grundlagen ... zu den Realsteuern: Grund- und Gewerbesteuer

Hauptzuständigkeit des Finanzamtes | zweistufiges Festsetzungsverfahren

Aufgrund staatlicher Regelung (Art. 18 KAG) ist das Finanzamt bei den Realsteuern vorrangig zuständig.

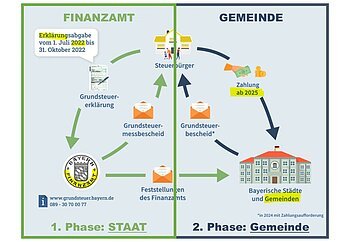

Die Realsteuern (Grund- und Gewerbesteuer) werden gemäß den abgabenrechtlichen Bestimmungen in einem zweistufigen Verfahren ermittelt und festgesetzt (vgl. auch Schaubild zur Grundsteuer und Beiblatt zum Grundsteuerbescheid 2025):

1. Stufe: Staatliche Festsetzung (Steuerpflicht und -bemessung)

So hat sich der Staat ausdrücklich vorbehalten (vgl. Art. 18 KAG), dass alleine er (durch das jeweils zuständige Finanzamt) die Entscheidung trifft und somit die Festsetzung als gesonderte Feststellung in speziellen Grundlagenbescheiden vollzieht, betreffs:

- Steuerpflicht / -schuldner

- Bemessung (wie Äquivalenzbetrag, Messbeträge, usw.) und

- Verteilung der Steuern auf die jeweiligen hebeberechtigten Gemeinden (Zerlegung)

In diesem Zusammenhang bitten wir zu beachten, dass Einwendungen, die sich gegen die Grundsteuer- bzw. Gewerbesteuerpflicht (also z.B. wer zur Steuer als Schuldner herangezogen wird), gegen den Mess- bzw. Zerlegungsbetrag oder auch evtl. Zuschläge wegen verspäteter Abgabe bzw. Nichtabgabe der Steuererklärung richten, gegenüber dem Finanzamt geltend zu machen sind, das den Messbescheid bzw. Zerlegungsbescheid erlassen hat.

2. Stufe: Kommunale Festsetzung bzw. Einhebung

Den Gemeinden obliegt lediglich das Recht zur Bestimmung des Hebesatzes und der Einhebung der Realsteuern. Daher übernimmt sie letztendlich nur die jeweiligen, vom Staat bestimmten Steuerschuldner und multipliziert die Steuermess- bzw. -zerlegungsbeträge des Finanzamtes mit dem örtlichen Hebesatz. Wir haben als Kommune -gemäß der gesetzlichen Bestimmungen- grds. kein Prüfungs- und vor allem schon gar kein Änderungsrecht betreffs der staatlichen Festsetzungen/ Grundlagenbescheide (in Stufe 1) und sind an die entsprechenden, staatlichen Entscheidungen gebunden.

Bindung der Kommune an die staatlichen Festsetzungen in den sog. "Grundlagenbescheiden" !!!

Die Stadt/ Gemeinde muss die staatlichen Entscheidungen (selbst wenn sie falsch sein sollten!) übernehmen und hat kein Prüfungs- oder Änderungsrecht. Evtl. Unstimmigkeiten kann alleine das zuständige Finanzamt ändern.

Wie oben angeführt, bestimmt sich die Steuerschuld für die Realsteuern (Grund- und Gewerbesteuer) in einem zweistufigen Verfahren. Die abschließend im ersten, staatlichen Teil festgesetzten Grundlagen sind dabei für uns bindend.

Sollten Fehler oder sonstiger Änderungsbedarf vorliegen, müssen Sie sich daher unbedingt umgehend -nach Erhalt des Steuermess- bzw. -zerlegungsbescheides- an das zuständige Finanzamt wenden!

Warten Sie auf keinen Fall, bis Sie die erst wesentlich später -im zweiten, kommunalen Teil- folgende, konkrete Ausweisung der Grund- bzw. Gewerbesteuerhöhe sehen! Es könnte dann nämlich bereits zu spät für Änderungen und Berichtigungen der staatlichen Festsetzung (wie z.B. die Bestimmung des Steuerschuldners und der Höhe der Mess- bzw. Zerlegungsbeträge) sein - siehe auch § 351 Abs. 2 Abgabenordnung (AO)!

Derartige Änderungen können Sie (zumindest für die Gegenwart und Vergangenheit) nur innerhalb der sog. "Einspruchsfrist" gegenüber dem Finanzamt geltend machen, das den Steuermess- bzw. -zerlegungsbescheid erlassen hat.

Kontaktieren Sie daher bei Zweifeln möglichst zeitnah (nach dem Eingang eines Mess- bzw. Zerlegungsbescheides zur Grund- oder Gewerbesteuer) das zuständige Finanzamt!

Aufgrund der Bindungswirkung der staatlichen Festsetzungen bzw. gesonderten Feststellungen (§ 182 AO) müssen wir die in den geltenden Steuermess- bzw. zerlegungsbescheiden ausgewiesenen Grundlagen (wie Steuerschuldner und Höhe der Mess- bzw. Zerlegungsbeträge) auch solange anwenden, bis wir (nach Ihnen) vom Finanzamt eine entsprechende Änderung erhalten. Das gilt selbst dann, wenn uns Abweichungen bekannt sind oder werden und somit die bisherigen Grundlagen für die Steuermess- bzw. -zerlegungsbescheide (wie z.B. ab dem Folgejahr nach einem Eigentümerwechsel) offensichtlich nicht mehr stimmig sind. Wir sind hier aufgrund der gesetzlichen Vorgaben verpflichtet, die vom Staat festgesetzten Grundlagen solange anzuwenden, bis wir von ihm bzw. dem zuständigen Finanzamt neue, geänderte übersandt bekommen.

Die einzelnen Realsteuern:

Ihr Steuer-/ Abgabenamt (FB5) der Verwaltungsgemeinschaft Monheim